定年が延びました。

60歳で定年のはずが、64歳に。

いいじゃん、と思われるかもですが、マラソンでゴールの競技場が見えてきたのに、いきなりゴールがあと20キロ先に変更です、と40キロ地点で言われたような衝撃。

投資スタイルをどうしたらよいのか、相談することにしました。

株式・投信への投資について1on1で相談に乗ってアドバイスをする「投資の駆け込み寺」なるものを実験的に始めてみようと思います。(ボランティアなので無料。変な勧誘とかは一切ないです。)

興味ある方は以下のリンクをご参照下さい。

↓

【投資の駆け込み寺】https://t.co/1WAgt9Tfi6— フクタタカユキ@投資の駆け込み寺 (@fkt_takayuki) July 11, 2021

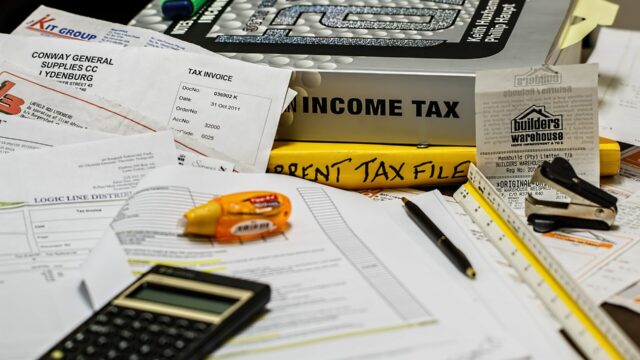

インデックス投資と米国株ETF積立はどちらがよいのか

私は、iDeCoでインデックス投資をしつつ、NISA枠を利用して、SBI証券で米国株ETFを積立し始めました。

株デビューするなら SBI証券!

そもそも、始めた理由は、インデックス投資は増えている実感がないから。

手元にお金が入らないため、画面上で増えている数字を見ても、なんか実感がないのですよね。

あとは、インデックス投資は定年後、年4%の取り崩しで使っていけば、数十年経っても元本が残る可能性が高いという本を読んで、そうしようと思っていました。

しかし、減らないとわかっていても取り崩すことに抵抗を感じている私がいます。

貯めたものを崩す・・・必要だから崩すのに、それに躊躇する。

なんか変だなと思いつつそれが私の気持ち。

なので、このままETFでいいのでしょうか、という質問をぶつけました。

フクタさんの回答

と言う私の驚きに丁寧に説明してくれました。

ETFは3か月に1回配当があるのですが、結局そのインカムゲインはキャピタルゲインの一部でしかない、という結論でした。

配当の分だけ株価が下がりますし。

キャピタルゲイン:債券や株式、不動産など資産価値の上昇による利益のこと

インカムゲイン:株の配当金や不動産の家賃収入など継続的に受け取れる収益

ということは、例えば4%ルールでインデックス投資を崩していくことと同じことという説明でした。

伝わりますかね。

配当があって嬉しいかもしれないけど、それは利益を崩して配当金を出しているのと同じだよ、ということでした。

よって、精神衛生上いい方を選べばそれでよい。

4%を自分で崩していくのがいやなら、3か月ごとに配当金をもらうETFでもいい。

これで納得して続けることができそうです。

フクタさん、ありがとうございます。